本文

ふるさと納税について

ふるさと納税について

都道府県・市町村に対してふるさと納税(寄附)をすると、寄附した金額から2千円を差し引いた金額を所得税や住民税から控除することができます。控除額には上限があります。

確定申告でふるさと納税の申告を行った方は、所得税の還付と翌年度の住民税から控除を受けられます。

また、ワンストップ特例制度を使った方は翌年度の住民税から控除を受けられ、上限内であれば寄附した金額から2千円を差し引いた全額がそれぞれ控除されます。

マイナポータル連携を利用してふるさと納税(寄附金控除)の申告ができます

マイナポータル連携を利用すると、ふるさと納税(寄附金控除)に使用できる寄附金受領証明書等のデータをマイナポータル経由で取得し、所得税の確定申告書を作成する際に、確定申告書の該当項目に自動入力することができます。なお、マイナポータル連携を利用するためには事前準備が必要です。控除証明書等の発行主体によっては連携手続を完了してから控除証明書等のデータが取得可能となるまで数日かかる場合もありますので、早めの準備をお願いします。

【マイナポータル連携特設ページ】<外部リンク> (外部サイト「国税庁」へ移動します)

【確定申告書作成コーナー】<外部リンク> (外部サイト「国税庁」へ移動します)

【動画で見る確定申告】<外部リンク> (外部サイト「国税庁」へ移動します)

「ふるさと納税ワンストップ特例」の申請書を提出された方へ

確定申告を行う方は、「ふるさと納税ワンストップ特例」の申請が無効となるため、ワンストップ特例の申請をした分も含めて寄付金控除額を計算する必要があります。詳細は国税庁ホームページをご覧ください。

【タックスアンサー ふるさと納税(寄附金控除)】<外部リンク> (外部サイト「国税庁」へ移動します)

ふるさと納税上限額の計算について

寄附金控除は寄附した年分の税額から控除されるため、寄附する時点ではその年の所得や所得控除が確定しておらず、正確な上限額の算出ができません。そのため、前年の所得金額や住民税額等を参考におよその上限額を算出することになります。

上限額算定式:個人住民税所得割額×20%÷(90%-下表の限界税率×1.021)+2千円

※総合課税のみや分離課税と併せて計算する場合、総合課税の所得税の限界税率を使用します。

上の式を総合分の所得税の限界税率ごとにまとめたものが下表になります。

ふるさと納税上限額算定式

| 所得税の課税総所得金額 | 限界税率 | 上限額を求める式 | ||||||

|---|---|---|---|---|---|---|---|---|

| ~195万円以下 | 5% | 個人住民税所得割額×23.558%(割合)+2千円 | ||||||

| 195万円超~330万円以下 | 10% | 個人住民税所得割額×25.065%(割合)+2千円 | ||||||

| 330万円超~695万円以下 | 20% | 個人住民税所得割額×28.743%(割合)+2千円 | ||||||

| 695万円超~900万円以下 | 23% | 個人住民税所得割額×30.067%(割合)+2千円 | ||||||

| 900万円超~1800万円以下 | 33% | 個人住民税所得割額×35.519%(割合)+2千円 | ||||||

| 1800万円超~4000万円以下 | 40% | 個人住民税所得割額×40.683%(割合)+2千円 | ||||||

| 4000万円超~ | 45% | 個人住民税所得割額×45.397%(割合)+2千円 | ||||||

※所得税の課税総所得金額とは、総所得金額から所得控除の合計額を差し引いた額のことです。確定申告書の「課税される所得金額」欄の数値です。給与所得者の場合は、源泉徴収票の「給与所得控除後の金額」から「所得控除の額の合計額」を差し引いた数値です。

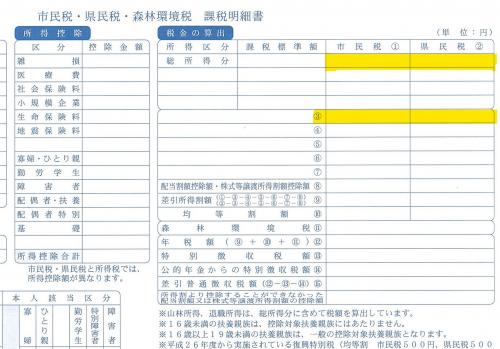

個人住民税所得割額の算出

ふるさと納税上限額を算出する上で必要となる個人住民税所得割額とは、住民税の課税所得金額に税率(総合分なら市民税6%県民税4%)を乗じて算出した金額から調整控除額を差し引いた金額になります。給与などの総合課税分と土地の譲渡や株式などの分離課税分で税率が異なるため、それぞれ計算します。

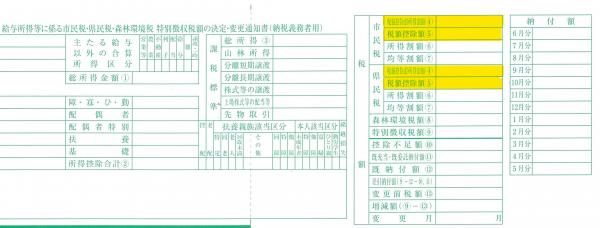

住民税が普通徴収や年金からの特別徴収の方は、「市民税・県民税 納税通知書」、給与天引きの方は「特別徴収税額の決定・変更通知書」を見ながら計算して下さい。

また、特別徴収の方は特別徴収税額の決定・変更通知書には調整控除額の記載がないため、税額控除額から摘要欄に記載されている住宅借入金等特別控除や寄付金税額控除等の税額控除を差し引いた金額が調整控除額になります。

参考 市民税・県民税・森林環境税 納税通知書

参考 特別徴収税額の決定・変更通知書

総合課税にかかる税率

| 市民税 | 県民税 |

|---|---|

| 6% | 4% |

分離課税にかかる税率

| 譲渡種別 | 市民税 | 県民税 | |

|---|---|---|---|

| 長期一般所得分 | 3% | 2% | |

| 長期特定所得分 | ≦2,000万円 | 2.4% | 1.6% |

| ≧2,000万円 | 3% | 2% | |

| 長期軽課所得分 | ≦6,000万円 | 2.4% | 1.6% |

| ≧6,000万円 | 3% | 2% | |

| 短期一般所得分 | 5.4% | 3.6% | |

| 短期軽減所得分 | 3% | 2% | |

| 一般株式等の譲渡所得 | 3% | 2% | |

| 上場株式等の譲渡所得 | 3% | 2% | |

| 上場株式等の配当所得 | 3% | 2% | |

| 先物取引に係る雑所得等 | 3% | 2% | |